Архив » Выпуск №4 август 2013 г. »

Аналитический обзор: Призрак DCIM бродит по российским дата- центрам?

Аббревиатура DCIM уже несколько лет на слуху у экспертов рынка дата-центров. В отечественной специализированной печати опубликовано с десяток добротных статей по DCIM-проблематике, аналитические компании периодически объявляют о наступлении эры DCIM, но для подсчета количества реальных внедрений этой технологии в РФ, которые только и могут свидетельствовать о востребованности того или иного продукта на конкретном рынке, пока хватит пальцев одной руки. Наиболее известное внедрение DCIM в РФ анонсировано Schneider Electric. Речь идет о системе, установленной в дата-центре компании «Мегафон» в Новосибирске.

В чем причины такого, на первый взгляд, осторожного отношения менеджмента российских дата-центров (ДЦ, ЦОД) к концепции, которой не первый год курят фимиам уважаемые аналитические компании [1–8]? Попробуем навести фокус на DCIM именно в контексте ее все возрастающей популярности в мире, в особенности на североамериканском континенте.

DCIM: что в имени тебе моем?

Новизна проблематики, которая соотносится с кругом вопросов, так или иначе связанных с концепцией DCIM, приводит к неоднозначности ее толкования. Под аббревиатурой DCIM (Data Center Infrastructure Management) сегодня могут скрываться совершенно разные по функциям и возможностям системы. На это указывает большинство экспертов рынка, которые в качестве примеров ссылаются на ряд компаний, представляющих свои продукты под брендом DCIM. Однако во многих случаях желаемое выдается за действительное. Уточнение этого понятия позволит сформулировать необходимые и достаточные условия, по которым тот или иной продукт будет рассматриваться полноправным членом DCIM-сообщества, что в результате позволит индустрии DCIM выйти на новый этап развития и удовлетворить растущие требования клиентов. Но по состоянию на 1 августа 2013 года в мировой и региональных нормативных базах нет терминов и определений, позволяющих однозначно толковать само понятие DCIM.

Рассмотрим несколько, на наш взгляд, наиболее удачных описаний, позвол яющих определить DCIM как функционально, так и структурно. Итак, аббревиатура DCIM указывает на группу вопросов по проблемам контроля и оперативного управления инфраструктурой ДЦ в самом широком его толковании. По определению ассоциации EMA (Enterprise Management Associates), DCIM-решения должны поддерживать минимум три функции: автоматизированные сбор и обработка информации о функционировании инженерной инфраструктуры ДЦ, а также составление аналитических отчетов о ее состоянии и моделирование инфраструктуры для последующего анализа и подготовки прогнозов. Вероятно, такие системы (решения) позволяют прогнозировать проблемы, возникающие при эксплуатации ДЦ, что обеспечивает повышение их отказоустойчивости, увеличивает предельный срок эксплуатации подсистем ДЦ, что в конечном счете улучшает экономические показатели его работы.

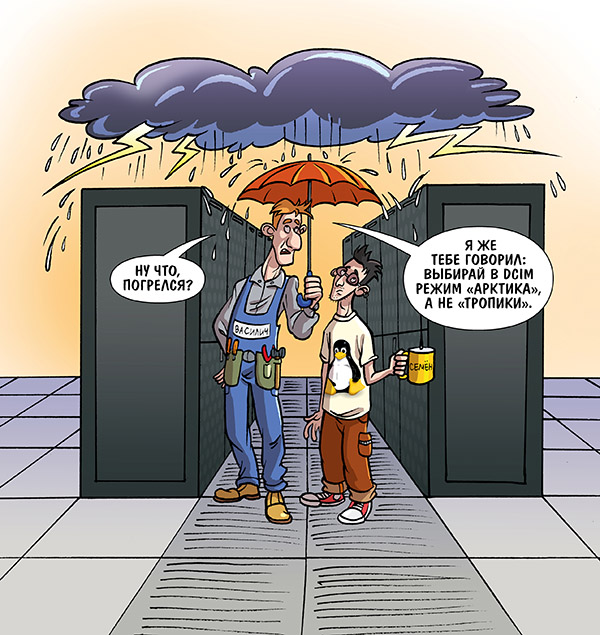

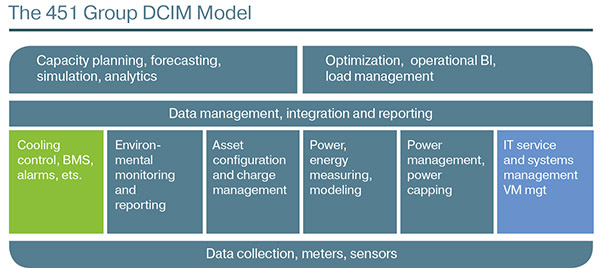

Рис. 1. Модель DCIM-платформы. Источник: 451 Group

Рис. 2. Основные компоненты DCIM-платформы. Источник: Forrester

– автоматический сбор, учет и обнаружение изменений всех технологических параметров и показателей ДЦ в реальном времени;

– отображение консолидированной информации в реальном времени, а также возможность детализации ситуации в любом конкретном контролируемом узле;

– генерация агрегированных и локальных параметров подсистем инфраструктуры при критических и внештатных ситуациях, а также их отображение и интерпретация;

– поддержка функций оперативного управления параметрами подсистем инфраструктуры ДЦ при их количественном и качественном изменении;

– анализ параметров и диагностика конкретных ситуаций, возможность оперативной экстраполяции развивающихся процессов при их выходе из штатных режимов на основе математической модели инфраструктуры;

– планирование функционирования инфраструктуры ДЦ при воздействии внешних факторов с целью прогнозирования возможных изменений параметров;

– возможность адаптации непосредственно DCIM-решения при модернизации различных подсистем ДЦ.

На рис. 1 и 2 представлены варианты модели DCIM-платформы и ее основные компоненты.

Как мы уже отмечали, технология DCIM рассматривается экспертами как одно из перспективных направлений рынка ДЦ. Такая оценка обусловлена рядом факторов.

Первый фактор – расширение рынка как коммерческих, так и ведомственных ДЦ. Например, по некоторым данным, количество ДЦ в мире вырастет с 191 000 (2011 г.) до 202 000 (2014 г.), при этом их общая площадь увеличится с 52,8 млн м2 до 68,5 млн м2, т. е. на 30 %!

Второй фактор – увеличение числа крупных и очень крупных ДЦ, площадь которых превышает 3000 м2, а количество размещенных стоек достигает 1000 шт. и более. Такие «монстры» остро нуждаются как в централизованном и комплексном текущем управлении на основе всестороннего мониторинга состояния инфраструктуры, так и в инструментах для анализа и планирования дальнейшего функционирования всей инфраструктуры.

Напомним, что созданные ДЦ уже потребляют гигантскую мощность, а по прогнозам потребление электроэнергии будет возрастать. Например, по данным DatacenterDynamics, потребляемая мировыми ДЦ энергия выросла с 24 GW (2011 г.) до 38 GW (2012 г.), т. е. на 58 %. Экономия даже в 1 % дает огромный выигрыш – 380 MW! Поэтому инструменты оптимизации режимов работы, составляющие ядро DCIM-решений, стимулируют операторов ДЦ к приобретению соответствующих пакетов либо целиком, либо частично.

Отметим, что DCIM-решения вызывают сегодня повышенный интерес, поскольку помогают удовлетворять требования, обусловленные возможностью реакции в реальном времени на оперативное изменение нагрузки на вычислительную и телекоммуникационную подсистемы ДЦ. Такие требования связаны не в последнюю очередь с новыми классами услуг ДЦ, основанными на виртуализации ИТ-ресурсов и облачных технологиях.

Таким образом, инвесторы и операторы ДЦ, помимо экстенсивного развития, сфокусировали интерес на DCIM-решениях, обеспечивающих как контроль, управление, анализ, так и планирование и оптимизацию работы всех инженерных подсистем ДЦ.

Впереди паровоза? (Состояние и перспективы рынка DCIM-решений)

Насколько перспективна DCIM-технология, и как она будет востребована операторами ДЦ? Рассмотрим данные, представленные исследовательскими компаниями и найденные в открытых публикациях [1–9]. Суммируя нижеизложенное, можно утверждать, что в своих прогнозах аналитики как бы соревнуются в авансах DCIM, невольно или вольно раздувая ожидания, вероятно, преждевременные. И только в середине 2013 года начали появляться более сдержанные, объективные оценки [9].

Итак, прогнозы. В уже далеком 2011 году компания Gartner оценила сегмент DCIM как выступающий одним из основных направлений роста рынка ДЦ, более того – как самый быстрорастущий на этом рынке. Gartner указывала, что внедрение DCIM-решений коснется большинства ДЦ, – и если в 2010 году такие решения можно было встретить только в 1 % всех ДЦ, то в 2014 году их количество составит 60 % от всех ДЦ.

Компания Gartner в исследовании «Cool Vendors in Data Center Infrastructure Management, Power and Cooling, 2013» оценивает мировой рынок DCIM в 450 млн долларов (за 2012 г.), но к 2016 году он может вырасти до 1,7 млрд долл., т. е. прогнозируется увеличение в четыре раза [6].

Компания Research and Markets в исследовании «Global Data Center Infrastructure Management Market 2012–2016»указывает, что ежегодный темп роста рынка в сегменте DCIM за период 2012–2016 гг. составит порядка 47,1 % (CAGR). Одним из ключевых факторов такого роста будут услуги на основе облачных вычислений.

Компания MarketsandMarkets в своем исследовании указывает, что годовой оборот мирового рынка DCIM-решений вырастет с 307 млн долл. (2011 г.) до 3,14 млрд долл. (2017 г.) [5]. По оценке MarketsandMarkets, общерыночный среднегодовой темп роста (CAGR) с 2011 по 2017 г. составит 47,33 %.

В исследовании IDC1 указываются менее высокие темпы роста (CAGR – не более 15 %), но в целом перспективы DCIM также оцениваются благоприятно [1].

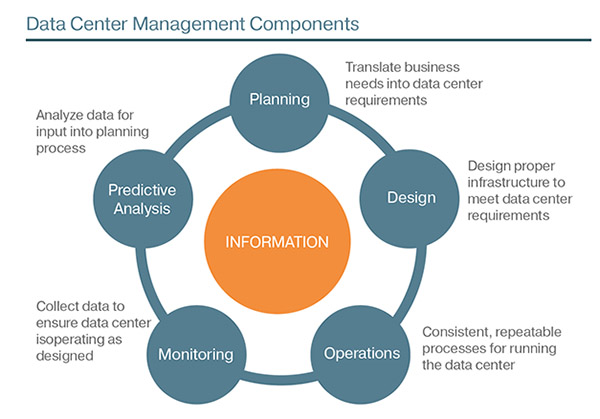

Компания 451 Group постоянно уделяет внимание технологии DCIM и ее перспективам. Например, в исследовании Ронды Асциерто представлен доход в сегменте DCIM (рис. 3). Таким образом, в 2016 г. доход в данном сегменте превысит 1,83 млрд долл. [5].

Рис. 3. Доход в сегменте DCIM (2011–2016 гг.). Источник: The 451 Group

Как видим, оценки и прогнозы существенно отличаются количественно, но по тональности все эксперты словно соревнуются по принципу «Кто больше». Скорее всего, такого рода прогнозы базировались на оптимизме экспертов относительно отрасли ДЦ в целом. Например, Gartner в 2011 году указывала, что мировой рынок оборудования для ДЦ в 2011 г. составил98,9 млрд долл., что на 12,7 % выше, чем в 2010 г. Также указывалось, что в 2015 г. мировой рынок оборудования для ДЦ превысит 125 млрд долл.! Другая тенденция, вероятно, определившая прогнозы в сегменте DCIM, – развитие крупных и сверхкрупных ДЦ. Так, Gartner сообщала, что в 2010 г. доля ДЦ, в которых количество стоек составило более 500, соответствовала 52 % по суммарной площади пола и порядка 65 % по объему оборудования, установленного в мировых ДЦ. К 2015 г., по ее прогнозам, эти соотношения изменятся в пользу крупных ДЦ: 60 % – по суммарной площади пола и порядка 71 % – по объему оборудования.

Другая исследовательская компания, Forrester, в своем исследовании указывала, что мировой рынок оборудования для ДЦ в 2011 г. составил 98,9 млрд долл. [7]. Там же утверждается, что в 2015 г. мировой рынок оборудования для ДЦ превысит 126 млрд долл.

Однако в последнее время появляются и сдержанные оценки, когда эксперты более трезво оценивают перспективы в сегменте DCIM. Например, по мнению аналитиков компании 451 Group, интерес венчурных инвесторов к разработкам в области DCIM постепенно снижается [9]. Отметим, что большинство компаний – разработчиков DCIM-решений опираются именно на поддержку т. н. венчурного капитала.

По данным 451 Group, с середины 2000-х годов венчурные фонды вложили более 200 млн долл. в стартапы, действующие в сегменте DCIM. Но с 2012 года скорость, с которой происходило венчурное финансирование разработчиков DCIM-решений, существенно снизилась. Это обусловлено неоднозначной эффективностью первоначальных инвестиций. Вероятно, в перспективе в данном сегменте будут доминировать лишь несколько игроков, а большинство фирм-первопроходцев так или иначе прекратят существование – будут поглощены или обанкротятся. Такой итог связан с наличием переизбытка капитала на начальном этапе.

Причина возникшей ситуации, по мнению экспертов, заключается в том, что «чрезмерные инвестиции в сектор DCIM были вызваны сочетанием «стадного» поведения (эффект толпы) и неадекватной оценки рисков со стороны инвесторов (нехватки должной осмотрительности)». Также инвесторы отмечают, что пока большинство операторов ДЦ рассматривают DCIM-решения как опцию. Другое противоречие – увеличение длительности цикла продаж DCIM-решений. Здесь операторы ДЦ предпочитают поэтапную стратегию, что, естественно, переносит завершение сделки на неопределенный срок.

Тем не менее, общий вывод экспертов однозначен: те компании, что смогут выжить в сложной рыночной обстановке, ждет светлое DCIM-будущее – A bright future, but only for some...

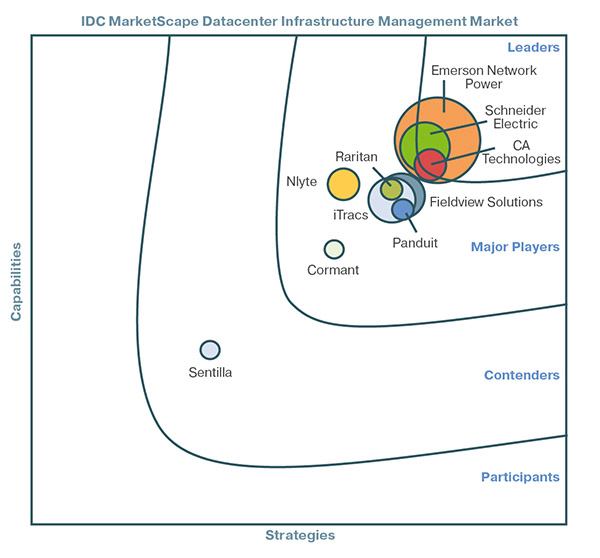

Сильные сегмента сего

Основные вендоры – поставщики DCIM-решений активно анонсируют свои контракты и новые разработки. В этом они находят поддержку у экспертов рынка [1–8]. Несмотря на видимое единодушие, аналитические компании предлагают различные варианты классификации вендоров. Например, IDC [1] выделяет три группы вендоров DCIM-решений: лидеры, основные игроки и конкуренты – компании, специализирующиеся исключительно на DCIM-решениях (Contenders, рис. 4).

Рис. 4. Сегментация вендоров, поставщиков DCIM-решений по версии IDC. Источник: “IDC MarketScape: Worldwide Datacenter Infrastructure Management (DCIM) 2013 Vendor Analysis”

В компании Forrester выделяют три группы вендоров: вендоры, специализирующиеся на разработке подсистем для инфраструктуры ДЦ; вендоры – разработчики систем управления IT для ДЦ; вендоры – разработчики оборудования. К первой группе отнесены: Emerson Network Power, Schneider Electric, Panduit, Cisco. Ко второй – Cormant, FieldView Solutions, iTRACS, Nlyte Software и Raritan.

Специалисты Schneider Electric, компании, относящейся к группе лидирующих в сегменте DCIM-вендоров, предлагают разделять поставщиков DCIM-продуктов на две категории: поставщиков комплексных DCIM-пакетов и поставщиков нишевых продуктов, продвигающих пакеты с ограниченным функционалом, т. е. поддерживающих из десятка обязательных функций, согласно требованиям экспертов, только часть.

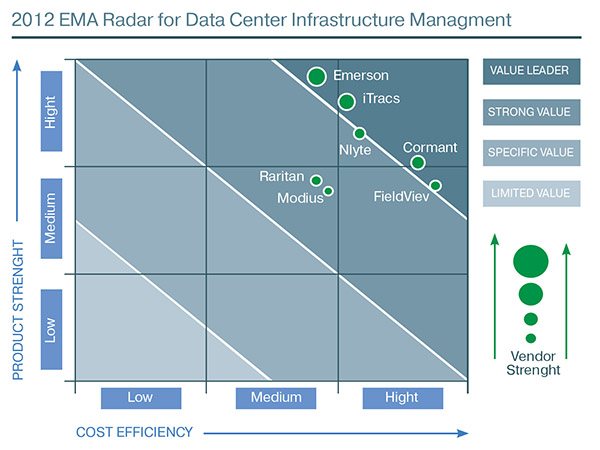

Ассоциация EMA предлагает сегментацию вендоров DCIM-решений по двум критериям: ценовая эффективность и глубина продуктовой линейки (рис. 5).

Рис. 5. Позиции вендоров – лидеров сектора DCIM-решений. Источник: Независимое исследовательское агентство EMA (Enterprise Management Associates)

Вышеупомянутая компания Research and Markets относит к числу лидеров данного сегмента: Emerson Network Power Inc., iTracs Corp., Nlyte Software Ltd., Power Assure Inc., Raritan Inc. и Schneider Electric SA [3]. Также компания отличает и вендоров непосредственно в сегменте инфраструктуры ДЦ: BMC Software Inc., CA Technologies Inc., Cisco Systems Inc., EMC Corp., Hewlett-Packard Co., IBM Corp., Microsoft Corp., Modius Inc., Rittal Corp., Sentilla Corp., Vigilent Corp. и VMware Inc.

Эксперты компании 451 Group по итогам 2012 года выделяют лидеров: Emerson Network Power, Nlyte Software и Schneider Electric [5]. Суммарно на их долю приходится 31 % годовых продаж в сегменте DCIM (193 млн долл. из общего дохода в 620 млн долл.).

На основании вышерассмотренных классификаций и оценок подготовлен перечень основных игроков рынка DCIM-решений. На его основе составлена таблица, в которую внесены основные данные вендоров. Здесь сгруппирована следующая информация: наименование компании и страна, где расположен головной офис; основной DCIM-продукт (наименование последней версии); специализация по принадлежности к одному из классификационных признаков: вендор инфраструктуры ДЦ, только DCIM-решения, IT-технологии; наличие представительства в РФ; наличие дистрибьюторов/дилеров в РФ.

Детальный обзор DCIM-решений, разработанных ведущими игроками рынка, их особенности и возможности будут представлены в ближайших номерах издания. Предварительный анализ данных (таблица) показывает, что из 19 рассмотренных компаний 15 базируются в США, 13 компаний специализируются на разработке DCIM-решений, пять компаний, имеющих представительство в РФ, относятся к категории «Вендор инфраструктуры ДЦ», и только у восьми компаний есть активные дистрибьюторы в РФ.

Против кого будем дружить?

Вероятно, на рубеже 2010–2011 годов первый этап развития рынка DCIM-решений был завершен – появились лидеры как по объему продаж, так и по числу контрактов. Однако востребованность новой технологии в целом оставалась невысокой. В этой ситуации конкуренция стала нарастать, и участникам рынка пришлось начать поиск партнеров. С другой стороны, вендоры – поставщики элементов инфраструктуры ДЦ оценили перспективность именно концепции DCIM и перешли к скупке активов, поскольку большинство компаний – вендоров DCIM-решений создавались именно как стартапы на базе различных инвестиционных фондов. Последнее обычно предполагает продажу успешного новичка одному из лидеров сегмента, в нашем случае поставщика инфраструктуры ДЦ. Рассмотрим основные соглашения, слияния/поглощения в секторе DCIM-решений у компаний, представленных в таблице, произошедшие в 2010–2013 гг. Это позволит уяснить намерения лидеров и выявить тенденции, связанные с интересом крупных компаний к DCIM-решениям как таковым.

В декабре 2011 года компания Schneider Electric приобрела у компании Viridity Software DCIM-решение Viridity EnergyCenter 2.0.

В июне 2012 года компания Schneider Electric объявила о выпуске новой версии DCIM-решения StruxureWare Data Center Operation 7.2. Она поддерживает взаимодействие с технологией Cisco UCS (Unified Computing System) и технологией Intel DCM (Intel Data Center Manager).

Компания iTRACS в феврале

2013 года была приобретена корпорацией CommScope Inc. В декабре 2012 года компания iTRACS объявила о соглашении с компанией Power Assure. В результате компании объединили ПО PAR server performance metrics (Power Assure) и ПО CPIM (iTRACS) в комплексное DCIM-решение. Последняя версия ПО CPIM® v. 2.8 позволяет интегрировать решения компаний VMware, RF Code и HP.

В августе 2012 года компания Power Assure заключила соглашение с корпорацией АВВ, поставщиком силового энергетического оборудования. В результате соглашения в DCIM-решении Power Assure были локализованы функции контроля и управления применительно к оборудованию, поставляемому АВВ.

Компания Emerson Network Power приобрела вендоров DCIM-решений Aperture (2008 г.) и Avocent (2009 г.). В феврале 2013 года компания IBM объявила о соглашении с компанией Emerson Network Power. В результате IBM будет продавать платформу Emerson Trellis в качестве собственного решения DCIM. Интеграция ПО IBM Tivoli software с платформой Emerson Trellis позволит получать данные по операциям в ДЦ в реальном времени и контролировать инфраструктуру электропитания.

В феврале 2013 года компания Siemens анонсировала выпуск первого собственного DCIM-решения – Datacenter Clarity LC. Последнее реализовано на базе поставляемого пакета компании Maya Heat Transfer Technologies (Канада), многолетнего стратегического партнера Siemens. В июне 2013 года группа Eaton и компания CA Technologies объявили о заключении соглашения о партнерстве. В результате соглашения CA Technologies интегрировала технологию Eaton для управления электроснабжением в свою платформу управления инфраструктурой ДЦ CA DCIM 4.0. Кроме того, в версии 4.0 появилась поддержка технологии Cisco EnergyWise.

В 2012 году компания Panduit приобрела британскую компанию Unite Technologies. В результате совершения сделки DCIM-платформа компании Panduit пополнилась функциями управления энергопотреблением, безопасностью, а также функциями мониторинга окружающей среды. Компания Future Facilities уже несколько лет сотрудничает с корпорацией Fujitsu, в частности, в последнюю версию своего DCIM-решения 6SigmaDC она ввела поддержку Fujitsu PRIMERGY server, устанавливаемых в ДЦ.

Подведем итоги

Среди основных факторов, влияющих на принятие решения о приобретении системы DCIM, будет финансовая составляющая. Каков объем возможных инвестиций? По данным Schneider Electric, комплект DCIM в пересчете на одну стойку мощностью 10 кВт при цене 15 долл. за 1 Вт полезной нагрузки стоит не дороже 1800 долл. Если в ДЦ размещено 200–300 стоек, то цена за комплект DCIM составит 360–540 тыс. долл.

Компания Forrester предложила несколько критериев, позволяющих оценить результативность установки DCIM-решения в конкретном ДЦ. Среди этих критериев:

– в ДЦ установлено не менее 20 стоек при общей потребляемой мощности не менее 50 кВт;

– оператору необходимо резко снизить энергопотребление ДЦ путем ревизии текущих расходов;

– оператор ДЦ предполагает установить дополнительные стойки без увеличения подводимой мощности;

– инвесторы приступают к созданию нового ДЦ с существенным энергопотреблением.

Как было показано выше, интерес к рынку ДЦ РФ проявляет только одна компания – вендор DCIM-решений. На нашем рынке сильны позиции вендоров инфраструктуры ДЦ, они, вероятно, и будут максимально активны в DCIM-сегменте. Остальным игрокам-лидерам российский рынок ДЦ, скромный даже по европейским меркам, не кажется привлекательным. С другой стороны, российские операторы крупных ДЦ пока уповают на практически «бесплатных» отечественных программистов либо на подарки от вендоров инфраструктуры, когда функционал мониторинга и управления они получают вместе с купленным основным оборудованием.

Такая ситуация позволяет российским компаниям, т. н. стартапам, специализирующимся в области разработки специального ПО, попробовать свои силы не только в добыче кусочка с барского стола (участие в целевых и прочих госпрограммах, финансируемых правительством РФ), но и попробовать свои силы в живом архиперспективном деле, которому западные эксперты сулят светлое будущее. Здесь кроме умения, смелости и риска потребуется привлечение венчурного капитала, но он любит тепло и порядок, а наш климат пока этим не слишком отличается, увы!

1 IDC MarketScape: Worldwide Datacenter Infrastructure Management 2013 Vendor Analysis (IDC #241280)

БИБЛИОГРАФИЯ

1. “IDC MarketScape: Worldwide Datacenter Infrastructure Management 2013 Vendor Analysis”, May 2013, Doc # 241280

2. “IDC MarketScape: Worldwide Datacenter Infrastructure Management (DCIM) 2011 Vendor Analysis”, Jan 2012, Doc # 232449

3. Research and Markets, “Global Data Center Infrastructure Management Market 2012–2016”, June 2013

4. Gartner: “Cool Vendors in Data Center Infrastructure Management, Power and Cooling, 2013”, April 2013

5. The 451 Group, “Market Monitor: Datacenter Infrastructure Management (DCIM) Overview”, April 2013

6. The 451 Group, “Datacenter Infrastructure Management Software: Monitoring, Managing and Optimizing the Datacenter”, May, 2011

7. Forrester Research, “Market Overview: Data Center Infrastructure Management Solutions”, April 03, 2012, http://www.forrester.com/home

8. MarketsandMarkets Report “Data Center Infrastructure Management (DCIM) Market, Worldwide Market Forecasts (2012–2017)”,

www.marketsandmarkets.com/Market-Reports/data-center-infrastructure-management-market-576.html

9. 451 Research, “VC in the DCIM market: a case of ‘The Emperor’s New Clothes’?”, 21 Jun, 2013